昨年2024年から始まった新NISA、それまでのNISAと大きく改善されたので始めていらっしゃる方も増えたようですよね。

「いよいよ始まる新NISA」の記事はこちら

NISAと比べると認知度がいまひとつ?のiDeCo

NISAに比べるといまひとつ認知度が低いような印象もあるのですが、老後の資産作りのとしてひとつの選択肢としてiDeCoもあります。

私は8年くらい前からiDeCoとNISA、両方始めました。

当時は会社員(第2号加入者)だったので、iDeCoの掛金は満額でも月23,000円、1年だと276,000円。

掛金として多いか少ないかは別として、この金額が所得から控除されて節税できるのは魅力でした。

その後、6年前に会社員を辞めてからは、第1号加入者になったので掛金を67,000円に増やして運用しています。

(第1号加入者の掛金の満額は68,000円なのですが、これは国民年金付加保険料や国民年金基金との合計になるため、国民年金付加保険料の200円を払っている私の場合、iDeCoに拠出できる最大限の掛金は67,000円なんです)

与党の税制改正大綱で、iDeCo改悪!

そのiDeCoなんですが、年末に与党が提出した税制改正大綱の中でいくつかの変更があるそうなんです。

1つは、掛金の上限アップ。

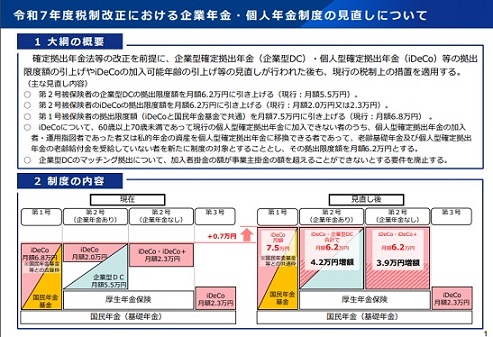

厚生労働省の令和7年度税制改正に関する参考資料によると、第1号、第2号加入者の掛金がそれぞれ7,000円ずつ上がるそうです。

出典:厚生労働省 令和7年度税制改正に関する参考資料 2ページ目

なるほど、掛金を増やせる余裕のある人にとっては節税できる金額が増えるので、一応良いことですね。

が一方で、改悪の内容もあり、こちらの方が気になります。

それは、「これまでの制度よりも受け取る時の税金が多くなってしまう」というもの。

iDeCoは運用している期間は掛金の分だけ所得から控除され、その分節税できるのですが、運用したお金を受け取る時には一定の税金がかかります。

今回改悪されたのはその受け取る時の税金のことで、具体的には「iDeCoを先に受けとり、その後勤務先の退職金を受けとる場合に、それまでよりもかかる税金が増えてしまう」というものです。

こちらの記事に詳細が説明されています。

所得税の計算

ちょっとややこしいのですが、まずは、iDeCoを受け取る時の所得税の仕組みを簡単に説明してみます。

退職金控除

もともとiDeCoを一時金で受け取る場合、退職金控除が使えます。

その退職金控除は、勤続年数によって以下の計算で求められます。

| 勤続年数 | 退職金控除額 |

| 20年以下 | 40万円×勤続年数 |

| 20年超 | 40万円×20年+70万円×(勤続年数-20年) |

課税所得

そして、iDeCoで受け取る金額からこの退職控除額を差し引き、それを1/2にしたものが課税所得となります。

所得税

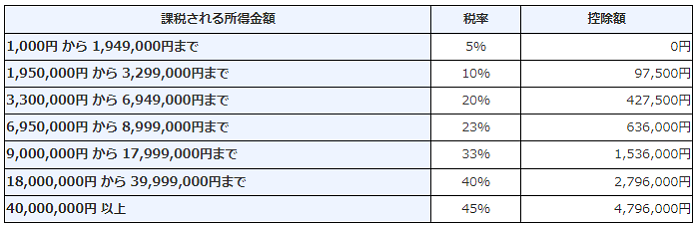

その課税所得の金額によって税率と控除金額が決められているので、それを計算すると税金を求めることができます。

出典:国税庁

例えば、課税所得が200万円の場合、所得税は、

200万円×10%-97,500円=102,500円

となります。

先にiDeCo、その後退職金の場合の5年ルール

そして、「先にiDeCoを受け取ってこの退職金控除を使っても、そこから5年以上後に勤務先の退職金を受け取る場合、もう一度この退職金控除を満額使える」というのがこれまでのルールでした。

なので、例えば、60歳でiDeCoを一時金として退職金控除を使って受け取り、その後5年後の65歳で会社を退職する際に、もう一度退職金控除を満額使って退職金を受け取ることができたわけです。

つまり、退職金控除を2回使うことによって、税金を少なくすることができていたんです。

こういうパターンの方、結構多いのではないでしょうか?

5年→10年に変更

その5年のルールが、今回の税制改正大綱で10年に延長されることになりそうなんです。

となると、上の例のように退職金控除を満額2回使おうと思うと、70歳で退職しなければならなくなります。

ですが現状では、70歳定年という会社はかなり少ないと思われ、60歳または65歳定年が90%以上のようです。

そうなると、65歳で会社を退職した際に、60歳のときにもらったiDeCoで使った退職金控除の分は使えなくなります。

つまり、iDeCoの運用期間と勤続期間が重複している期間の分は重複して使えないんです。

その結果、退職金控除の額は少なくなり、税金が増えることになってしまいます。

5年→10年変更の具体例を計算・比較してみる

5年と10年でかかる税金の額を、先の記事の具体例を引用して比較してみます。

- 60歳でiDeCoの一時金500万円(加入期間20年)

- 65歳で退職金2,000万円(勤続年数35年)

5年の場合

まず、これまでの5年の場合です。

退職金控除額を求め、それを退職金から差し引き、1/2にして課税所得を求めます。

それに所得税率を掛けたものが所得税となります。

| 退職金控除 | 40万円×20年+70万円×15年=1,850万円 |

| 課税所得 | (2,000万円-1,850万円)×1/2=75万円 |

| 所得税 | 75万円×5%=37,500円 |

この場合、65歳時の退職金の課税所得は75万円、所得税は37,500円でした。

10年の場合

次に、改悪が予定されている10年の場合です。

5年の場合と異なるのは、勤続年数とiDeCoが重複している期間の分は使えないので、この場合の500万円を40年で割ったものをみなし年数とします。

そのみなし年数の分の金額を本来の退職金控除から差し引いたものが、この場合の退職金控除となります。

その後は上記(5年の場合)と同じ手順で計算します。

| みなし年数 | 500万円÷40万円=12.5年 |

| 退職金控除 | 1,850万円-40万円×12.5年=1,350万円 |

| 課税所得 | (2,000万円-1,350万円)×1/2=325万円 |

| 所得税 | 325万円×10%-97,500円=227,500円 |

この場合の65歳時の退職金の課税所得は325万円、所得税は227,500円になってしまいました。

「37,500円」に対して「227,500円」!

なんと約6倍、その差は190,000円です!

決して侮れない大きな差ですよね。

先に退職金、その後iDeCoの場合の20年ルール

ちないに、逆の順番「先に退職金、その後にiDeCoを受け取る場合」についてはどうかというと、退職金を受け取ってから20年超経過しないと退職金控除をもう一度満額使うことはできないルールになっています。

iDeCoの受け取りの上限年齢は75歳なので、55歳以前で退職金を受け取った場合でないとこのルールは使えない、という仕組みです。

ちなみに、この20年ルールに関しては、5年ルールの方が多くの控除を受けられるため、不公平だという声もあったみたいです。

ちょっとズルすぎませんか?

今回の国による5年から10年への改悪について、「後出しじゃんけんみたいなやり方でズルイ!」と不満の声が上がっているようです。

国はiDeCoを始めるときは、節税効果が大きいからと言って強力に勧めていて、(確かに今でも運用中の節税効果は変わっていませんが)いざもらう時の税金をしれ~っと増税するなんて「やり方が汚い」といわれても仕方ないと思います。

国の表向きの言い分としては、70歳まで働いてほしいということなのかもしれませんけど、多くの会社の再雇用制度は65歳なのだからほとんどの人が増税になってしまう、つまり、本音は「増税したい」ということなんじゃないかと思ってしまいます。

ここで、私が心配になったのが昨年新しくなった新NISA。

今のところ掛金の合計が1,800万円まで無期限に運用できるなど、それまでの制度よりも大きく改善されましたが、これもいつか改悪される可能性がないとはいえないのではないかということ。

そもそも国がNISAやiDeCoという制度を整えたのは、「国の年金制度があてにならないから、NISAやiDeCoを使って自己責任で老後の計画をしてね」という意味合いがあったはず。

それを途中ではしごをはずすなんて、やり方がちょっとズルすぎませんか?

それも、我々国民はiDeCoは基本的に60歳まで解約できないんですから。

国民にはそういう長期の縛りをつけておいて、一方で自分達は増税のために途中でちょこちょこ制度を変えるって、おかしくないですか?

ちなみにこの後の流れは、この税制改正大綱が国会に提出され、可決されると改正法案が成立するそうです。

我々、庶民の老後はどうやって守ればいいのか!

野党の皆さん、誰か、反対してくださぁい!